Il Decreto Fintech (n. 25 del 17 marzo 2023) in Gazzetta Ufficiale

È entrato in vigore, lo scorso 18 marzo, il Decreto Legge n. 25 del 17 marzo 2023 pubblicato in Gazzetta Ufficiale n. 65 del 17 marzo 2023, recante disposizioni urgenti in materia di emissione e di circolazione di determinati strumenti finanziari in forma digitale secondo quanto disposto dal regolamento (UE) 2022/858, che stabilisce un regime pilota per le infrastrutture di mercato basate sulla “distributed ledger technology” o “DLT pilot regime” e la semplificazione della sperimentazione FinTech[1].

Il Regolamento sul “DLT Regime Pilot” fa parte del “Finance Digital Package”[2] e di due proposte legislative quali il MiCAR “Markets in Crypto-Assets Regulation”[3] il cui testo finale è previsto in approvazione, in seduta plenaria dal Parlamento Europeo, il prossimo aprile, e il DORA “Digital Operational Resilience Act”[4] pubblicato sulla Gazzetta UE lo scorso dicembre 2022.

La “tokenizzazione” degli strumenti finanziari

D’ora in avanti, i titoli potranno essere rappresentati digitalmente da token su blockchain. Le disposizioni in discussione introducono le norme necessarie circa l’emissione di azioni e obbligazioni “tokenizzate”[5]. In sostanza, i titoli potranno essere rappresentati digitalmente dai token, e dunque essere emessi e negoziati secondo nuove regole.

Il Decreto ha modificato il decreto legislativo 24 febbraio 1998, n. 58 (il “TUF”), specificando che la nozione di “strumenti finanziari” ricomprende gli strumenti emessi mediante DLT. Le disposizioni si applicano a diverse categorie di strumenti finanziari e prevede l’emissione, la negoziazione e il regolamento di transazioni di titoli sotto forma di token, qui di seguito indicati:

- azioni;

- obbligazioni;

- titoli di debito emessi dalle società a responsabilità limitata;

- altri titoli di debito che possono essere emessi ai sensi della legge italiana;

- ricevute di deposito relative a obbligazioni e altri titoli di debito;

- strumenti di mercato monetario regolari dal diritto monetario italiano;

- azioni o quote di organismi di investimento collettivo del risparmio italiani.

- ulteriori strumenti individuati ai sensi dell’articolo 28, comma 2, lettera b).

In particolar modo il decreto ha lo scopo di soddisfare le seguenti azioni:

- introdurre l’innovazione tecnologica anche al campo delle regolamentazioni;

- rendere le infrastrutture di mercato DLT interoperabili con quelle del sistema finanziario tradizionale;

- permettere alle PMI di emettere strumenti di debito direttamente su blockchain;

- spostare gli investimenti nel mondo crypto in un circuito più vicino a quello finanziario tradizionale;

- sviluppare sinergie e integrazioni (verticali e orizzontali) tra la banca tradizionale e le società fintech o anche le cd “digital banks”.

Il “DLT Pilot Regime”

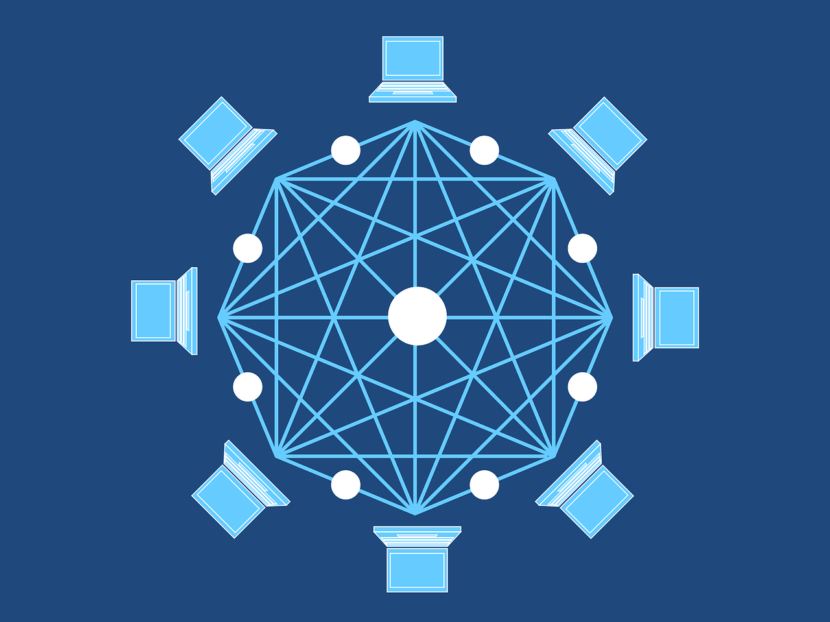

In sostanza, trattasi di un regime pilota per le infrastrutture di mercato basate su tecnologia a registro distribuito o “DLT pilot regime” ovvero un archivio di informazioni in cui sono registrate le operazioni, condiviso da una serie di nodi (nodes) di rete DLT e sincronizzato tra di essi secondo una tecnologia peer to peer[6], mediante l’utilizzo di un meccanismo di consenso tipico della tecnologia DLT (blockchain)[7].

Nello specifico, il decreto-legge stabilisce che l’emissione e il trasferimento degli strumenti finanziari digitali[8] siano effettuati a mezzo “scritturazioni” su un registro digitale tenuto da un responsabile del registro[9].

Il DLT Pilot Regime prevede che i registri per l’emissione di strumenti finanziari digitali possano essere detenuti unicamente da soggetti autorizzati a gestire un sistema di regolamento DLT (“SS DLT”)[10] ovvero un sistema di negoziazione e regolamento DLT (“TSS DLT”)[11], dalla Banca d’Italia o dal Ministero dell’Economia e delle Finanze, nonché da ulteriori soggetti eventualmente individuati con il regolamento adottato ai sensi dell’articolo 28, comma 2, lettera i) individuati, all’art.19, nel seguente elenco:

- banche, imprese di investimento e gestori di mercati stabiliti in Italia;

- altri intermediari stabiliti in Italia limitatamente a strumenti di propria emissione o di entità del gruppo (intermediari finanziari iscritti all’albo di cui all’art. 106 del Testo Unico Bancario, istituti di pagamento, IMEL, gestori di FIA o OICVM e imprese di assicurazione o riassicurazione);

- altri emittenti non finanziari con sede legale in Italia in relazione esclusivamente a strumenti digitali di propria emissione;

- altre società stabilite in Italia diverse delle precedenti; e

- altri soggetti individuati con regolamento dalla Consob.

La sicurezza e affidabilità delle infrastrutture DLT

Le disposizioni normative di attuazione del “DLT Pilot regime” stabiliscono che i requisiti per i registri di distributed ledger technology, “DLT”, devono assolutamente:

- assicurare l’integrità, l’autenticità, la non ripudiabilità, la non duplicabilità e la validità delle scritturazioni attestanti la titolarità e il trasferimento degli strumenti finanziari digitali e i relativi vincoli;

- assicurare la possibilità di identificare in qualsiasi momento i soggetti in favore dei quali sono effettuate le scritturazioni, la specie e il numero degli strumenti finanziari digitali da ciascuno detenuti, nonché la possibilità di rendere possibile la loro circolazione;

- consentire al soggetto in favore del quale sono effettuate le scritturazioni di accedere in qualsiasi momento alle scritturazioni del registro relative ai propri strumenti finanziari digitali ed estrarre copia in formato elettronico per tutti i fini previsti dalla legge;

- consentire la scritturazione dei vincoli di ogni genere sugli strumenti finanziari digitali;

- garantire l’accessibilità da parte della Consob e della Banca d’Italia per l’esercizio delle rispettive funzioni;

- consentire di identificare i dettagli dei vincoli costituiti sugli strumenti finanziari digitali, secondo quanto previsto dal Decreto.

I requisiti di iscrizione alla Consob

La Consob ha il compito di verificare che esistano i seguenti requisiti ai fini dell’iscrizione[12] nell’elenco dei responsabili del registro ovvero:

- l’idoneità del registro del quale si intende assumere la responsabilità ad assicurare il rispetto dei requisiti individuati dal Decreto[13];

- la presenza di meccanismi e dispositivi adeguati: (i) a impedire l’uso degli strumenti finanziari digitali da parte di soggetti diversi da quelli legittimati; (ii) di continuità operativa e di ripristino dell’attività, che comprendano la messa in sicurezza esterna delle informazioni; (iii) a prevenire la perdita o la modifica non autorizzata dei dati e delle scritturazioni relative agli strumenti finanziari digitali per l’intera durata della scritturazione e assicurare che il numero complessivo di strumenti finanziari digitali che costituisce una singola emissione non sia modificabile;

- l’adeguatezza della strategia di transizione pubblicata;

- il possesso degli eventuali ulteriori requisiti individuati dalla Consob con apposito regolamento;

- la trasmissione di una relazione tecnica illustrativa dell’iniziativa, che includa gli elementi individuati nel Decreto

Il “Sandbox” regolamentare

Il decreto inoltre affronta e risolve alcuni aspetti complessi del cosiddetto “regulatory sandbox”, ambiente digitale in cui è possibile testare soluzioni innovative dal punto di vista digitale, con un costante dialogo con le autorità di vigilanza[14]. In particolar modo l’art. 33 del decreto dispone quanto segue: “Lo svolgimento, nell’ambito della sperimentazione e nel rispetto dei limiti stabiliti dai provvedimenti di ammissione, di attività che rientrano nella nozione di servizi e attività di investimento non implica l’esercizio a titolo abituale di attività riservate e, pertanto, non necessita del rilascio di autorizzazioni ove sia prevista una durata massima di sei mesi, salvo il maggior termine della sperimentazione, che non può superare complessivamente il limite massimo di diciotto mesi, nei casi in cui sia concessa una proroga funzionale all’ottenimento dell’autorizzazione o dell’iscrizione prevista dalla legge per lo svolgimento abituale e a titolo professionale dell’attività medesima. (…) I provvedimenti per l’ammissione alla sperimentazione stabiliscono i limiti dell’attività di partecipazione alla sperimentazione con riguardo alla tipologia e alle modalità di prestazione del servizio di investimento, alla tipologia e al numero di utenti finali, al numero di operazioni, ai volumi complessivi dell’attività”.

Il sandbox rappresenta un ambiente protetto per le fintech italiane ove sarà possibile osservare il funzionamento dei loro prodotti o servizi in uno spazio sicuro, che permetterà loro di conoscere eventuali manchevolezze dal punto di vista della compliance prima che vadano sul mercato e siano sanzionate[15].

Conclusioni: vantaggi e rischi potenziali della tokenizzazione degli assets

La possibilità di tokenizzare diversi tipi di beni, prodotti o servizi e quindi di generare un token nel mondo virtuale e collegarlo a un bene reale tramite uno “smart contract” potrebbe avere un impatto significativo in termini di aumento della velocità e della sicurezza, ma anche di riduzione dei costi delle transazioni. Va sottolineato il ruolo sempre più centrale che la tokenizzazione avrà nell’ambito della protezione dei dati e della sicurezza dei pagamenti in particolare. Infatti, basandosi su un libro mastro distribuito e decentralizzato, la tokenizzazione consente di proteggere i dati sensibili (quindi gli asset digitali di ogni tipo) da utenti che non hanno il permesso di accedervi o gestirli.

Quando parliamo di token, non ci riferiamo (ovviamente) solo alle criptovalute. Le attuali applicazioni dei token sono fondamentalmente progetti pilota o sperimentali, ma questa tecnologia è in continua evoluzione. Tra i vantaggi della tokenizzazione degli assets spicca l’efficienza derivante dall’automazione e dalla disintermediazione. Inoltre, processi di compensazione e regolamento più rapidi promuovono la trasparenza e, soprattutto, una maggiore liquidità.

La tokenizzazione degli assets potrebbe essere un modo alternativo per ottenere la proprietà frazionaria di un asset, in quanto riduce le barriere all’investimento e consente un accesso più ampio da parte degli investitori retail ad alcune classi di asset tradizionalmente “non liquide”.

Il processo di tokenizzazione degli asset del mondo reale è complesso e richiede una quantità significativa di competenze tecniche. Questo include l’assimilazione del quadro normativo e legale per gli asset tokenizzati, precedentemente enunciati. Inoltre, la tecnologia blockchain non è sicuramente immune da rischi di cybersecurity e la sicurezza dei token e degli asset sottostanti deve essere gestita con attenzione per evitare frodi, manipolazioni e hacking.

L’OCSE[16] sottolinea anche i rischi di governance associati alla tecnologia DLT (Blockchain), a causa della difficoltà di identificare un unico proprietario o nodo responsabile dell’intera rete. L’assenza di un singolo attore responsabile del processo rappresenta una sfida importante per la regolamentazione delle reti DLT e per l’attribuzione della responsabilità di eventuali problemi della rete.